Маркетинговое исследование рынка изделий медицинского назначения в Казахстане: потребление, импорт, экспорт, анализ цен, прогноз развития

Динамика рынка ИМН за последние 3 года

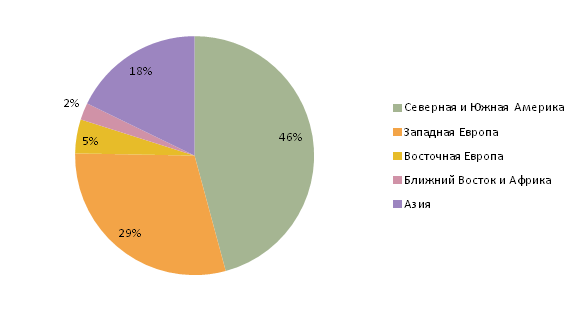

Мировой рынок изделий медицинского назначения по-разному оценивается различными компаниями, однако, в целом, может быть оценен в 250-270 млрд. долл. США в 2015 году в зависимости от отчетности компаний. Так, большая часть крупных компаний, представленных в секторе, работает не только с изделиями медицинского назначения, но и с фармацевтическими средствами и услугами в области здравоохранения и часто размеры продаж невозможно разделить по сегментам. Значительная часть изделий медицинского назначения, производимых в мире потребляется США, Японией и странами Западной Европы – распределение получаемой прибыли по географическому принципу представлено на рисунке 1.

1. Доли основных регионов в потреблении ИМН

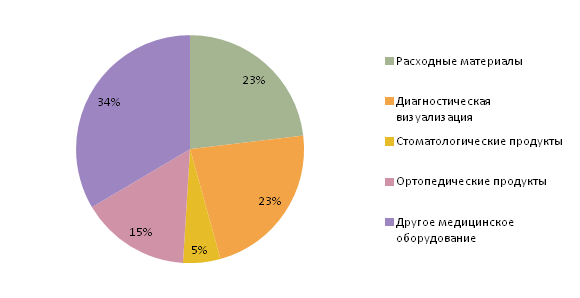

На рисунке 2 представлена сегментация рынка ИМН по данным Всемирной организации здравоохранения.

2. Структура мирового рынка ИМН

Крупнейшие компании-производители изучаемых изделий медицинского назначения по размеру выручки представлены в таблице 1.

1. Наиболее крупные компании, производящие изучаемые ИМН (данные отчетности компаний)

| Компания | Страна | Размер выручки, млн. долл. США | Комментарии |

|---|---|---|---|

| Johnson & Johnson (вкл. DePuy, Synthes) | США | ~19 200 | Купив в 2011 году Synthes, J&J стали крупнейшими производителями протезов и имплантов в мире, имеющими долю рынка близкую к 45% |

| Stryker Corp. (Kalamazoo, Mich.) | США | 9 021 | Крупнейший производитель протезов. 35% выручки получает из продаж за пределами США. 22 тыс. занятых работников |

| Zimmer Biomet (Warsaw, Ind.) | США | 4 620 | Реализуют продукцию более чем в 100 странах. В 2014 году Zimmer произошло слияние компаний Zimmer и Biomet за 13,4 млрд. долл. США. 9 тыс. занятых работников |

| Smith & Nephew (London, UK) | Великобритания | 4 617 | Один из крупнейших производителей протезов и артроскопических инструментов в мире. Продукция реализуется в 90 странах. Работают более 11 тыс. человек |

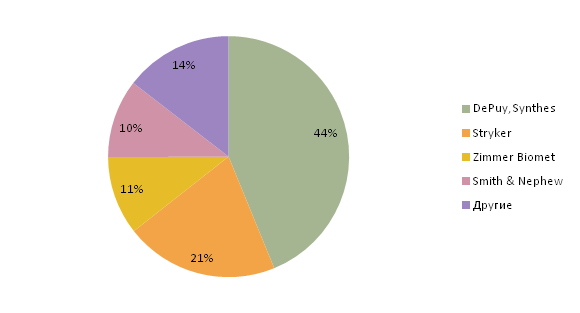

В целом, рынок изучаемых изделий медицинского назначения можно считать олигополистичным (несколько крупных игроков, контролирующих рынок) – и в последнее время он только укрупняется – Biomet стали частью Zimmer, а Johnson & Johnson приобрели Synthes вдобавок к дочерней компании DePuy. Распределение доходов по компаниям на рынке изучаемых ИМН представлено на рисунке 3.

3. Распределение долей рынка между наиболее крупными компаниями-производителями изучаемых ИМН

Доля рынка изучаемых ИМН на общем рынке ИМН составляет не менее 16% в зависимости от подходов к оценке рынка (объемам продаж, по выручке компаний и т.п.) или около 41,6 млрд. долл. США.

Рынок изделий медицинского назначения (ИМН) является достаточно динамичным в развивающихся странах, к которым относятся страны СНГ и Казахстан. Это связано, во-первых, с недостаточным характером финансирования медицины в предыдущие годы и опережающим ростом расходов на ИМН со стороны государства, во-вторых, с характером рынка: значительная часть ИМН, используемых в странах СНГ – импортные, оцениваемые в долларах США. Так, в России доля изделий медицинского назначения, произведенных внутри страны, составила в стоимостном выражении по итогам 2014 года – 18%. Доля ИМН, произведенных в Казахстане и используемых в стране, минимальна, в стоимостном выражении оценивается в 10-14%.

Среднегодовые темпы роста рынка ИМН в странах СНГ в последние годы оценивались в 10-12%, однако кризис в странах СНГ, связанный с падением цен на нефть, многое изменил. Более подробные данные по странам приведены в разделах «1.1. Страны СНГ» и «1.2. Казахстан».

Страны СНГ

В разделе приведены основные показатели и динамика развития рынка изделий медицинского назначения в некоторых странах СНГ: России, Белоруссии и Узбекистане. Следует также отметить, что в ближайшее время должны начать функционировать единые правила обращения лекарственных средств и изделий медицинского назначения в странах ЕАЭС – договор вступил в силу 27 января 2016 года.

Россия

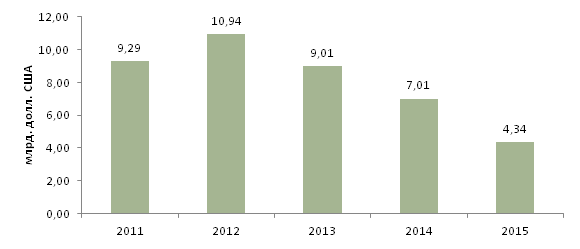

Наиболее крупным рынком ИМН на территории постсоветского пространства является российский рынок изделий медицинского назначения, оцениваемый по итогам 2014 года в 269,4 млрд. рублей (или около 7,01 млрд. долл. США по среднему курсу 38,42 рублей за доллар), примерные оценки по 2015 году – около 264,7 млрд. рублей (4,34 млрд. долл. США по среднему курсу 60,95 рублей за доллар). Динамика рынка ИМН России представлена на рисунке 4.

4. Динамика потребления ИМН на рынке Российской Федерации в долларах США

Говоря о динамике размеров рынка в рублях, следует отметить, что сокращение 2013-2014 гг. связано не только с кризисными явлениями, сокращением финансирования и т.п., но и с большим объемом средств, выделенных в 2011-2012 гг. – именно тогда были закуплены значительные объемы медицинского оборудования, рынок в 2013-2014 гг. был перенасыщен. Однако если снижение потребления в 2013 году было связано больше с насыщением рынка в период региональных программ модернизации в 2011-2012 годах, то в 2014 году сказалось ограничение расходов на государственное здравоохранение и некоторое перераспределение денежных средств от закупки медицинских изделий в пользу лекарственного обеспечения и выплат заработной платы персоналу.

Динамика рынка в долларах выглядит менее оптимистичной – так, с 2012 года объем рынка упал более чем в 2 раза, что с учетом мощной зависимости от импорта – от 35 до 100% по различным категориям ИМН выглядит критичным.

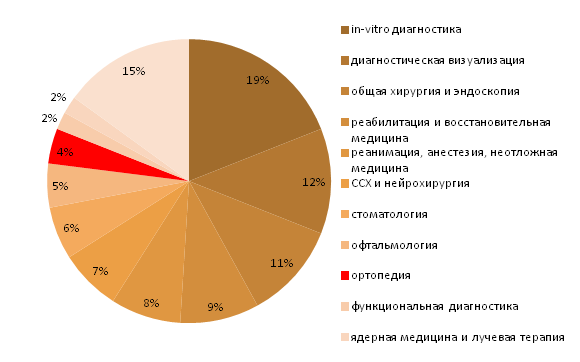

Структура рынка ИМН Российской Федерации представлена на рисунке 5.

5. Структура рынка ИМН России

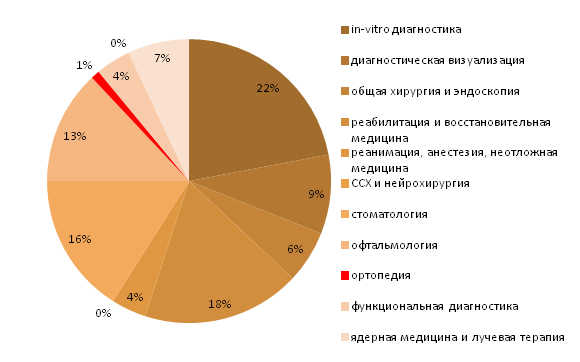

Кроме того, следует отдельно рассмотреть структуру рынка в частном секторе ИМН России и государственном. Структура потребления ИМН в частном секторе представлена на рисунке 6, структура потребления ИМН в государственном секторе на рисунке 7.

6. Структура потребления ИМН в частном секторе

7. Структура потребления ИМН в государственном секторе

Таким образом, очевидна специализация частного сектора, потребляющего ИМН в России на диагностике, стоматологии, реабилитационной и восстановительной медицине, а также офтальмологии. Подобная специализация складывается из-за небольшого размера частных клиник и невозможности содержать большое количество врачей (чаще всего один врач специализируется на различных смежных видах медицины), и, в целом, характерна не только для России, а для большей части постсоветских стран, включая Казахстан.

Доля ИМН, применяемых в ортопедии и травматологии на рынке России составляет суммарно около 8%. Таким образом, размер рынка ортопедии и травматологии Российской Федерации составляет около 347 млн. долл. США.

Беларусь

Рынок ИМН Беларуси составляет около 150 млн. долл. США и характеризуется более высокой долей ИМН собственного производства, чем в России (74 и 82% соответственно), что связано, в первую очередь, со значительным уровнем девальвации белорусского рубля по отношению к доллару, во-вторую очередь, с приоритетом проведения госзакупок с отечественным содержанием. Резкое сокращение курса белорусского рубля по отношению к доллару привело к снижению размеров рынка ИМН в Беларуси на 70% в долларовом выражении. Так, в 2014 году объем рынка ИМН составлял около 240 млн. долл. США, в 2015 – около 150 млн. долл. США.

Украина

Рынок ИМН Украины также сокращается в связи с резким падением курса гривны, экономическими трудностями в стране и сокращением господдержки медицинской отрасли. Так, в 2012-2013 году рынок ИМН Украины оценивался в 250-260 млн. долл. США6, в 2014 году – в 215 млн. долл. США, в 2015 году – по предварительным оценкам – менее чем 200 млн. долл. США.

Узбекистан

Рынок ИМН Узбекистана является одним из наименее развитых среди стран СНГ – развитие рынка тормозит общая экономическая закрытость, отсталость медицины, высокая стоимость ИМН и другие факторы. В целом, объем рынка ИМН Узбекистана составляет не менее 102 млн. долл. США в 2014 году – что при населении более 30 млн. человек, конечно, является недостаточным. Расчеты размера рынка были проведены по данным Государственного акционерного концерна «УЗФАРМСАНОАТ» и Главного управления по контролю качества лекарственных средств и медицинской техники. Динамика рынка ИМН Узбекистана положительная (рост до 20% в год), однако замедление экономики соседних стран, несомненно, негативно скажется и на состоянии рынка ИМН Узбекистана.

Согласно данным Всемирной организации здравоохранения, Казахстан обладает средним уровнем обеспеченности ИМН и его рынок далек от насыщения в полной мере это касается и изучаемых ИМН. Наиболее развитым рынком ИМН среди постсоветских стран обладают Прибалтийские страны – Эстония, Латвия и Литва, наименее развитыми являются страны Средней Азии – Киргизия, Узбекистан и Таджикистан.

Казахстан

Размер рынка ИМН в Казахстане может быть оценен несколькими способами – через анализ тендеров, оценку импорта и производства, а также с помощью экспертных оценок. К сожалению, часть тендеров за прошлые годы является скрытой, а доступ к имеющимся тендерам зачастую имеется лишь у компаний, входящих в список поставщиков ИМН. В исследовании для оценки размеров рынка ИМН использовались данные по импорту/экспорту и производству, а также экспертные оценки участников рынка. В целом, объемы рынка ИМН Казахстана составляют не менее 380 млн. долл. США. Различные эксперты по-разному оценивают долю импорта в структуре потребления, средние оценки составляют около 90%.

Доля изучаемых ИМН на рынке составляет порядка 7,2% или около 27,6 млн. долл. США в 2015 году, более подробно ситуация на рынке изучаемых ИМН рассмотрена в разделах ниже.

Основная информация о рынке ИМН Казахстана представлена в разделе «1.2.1. Предложение и спрос на казахстанском рынке ИМН.

Предложение и спрос на казахстанском рынке ИМН

В рамках существующей рыночной модели в экономике Казахстана следует считать, что спрос равен предложению – иначе возник бы дефицит, который был бы покрыт за счет появления новых игроков на рынке. Однако для государственных предприятий с бюджетным финансированием это не всегда верно.

Спрос отдельно рассмотрен в разделе «2. Потребление ИМН в Казахстане», однако, говоря кратко – спрос формируется на основе тендеров для госучреждений и больниц, работающих на бюджетном финансировании, а также на основе спроса частных компаний.

В рамках изучения спроса на изучаемые ИМН был проведен опрос специалистов, которые занимаются малоинвазивной хирургией-артроскопией в Казахстане.

Список организаций, из которых были опрошены врачи-специалисты в области артроскопии, и некоторые результаты опроса представлены в таблице 2.

2. Организации, в которых заняты врачи и ответы врачей на вопросы

| Организация | Форма предоставления услуг малоинвазивной хирургии и артроскопии | Существует ли дефицит изучаемых ИМН | Страна-производитель используемых ИМН |

|---|---|---|---|

| Медицинский центр "ХАК" г. Алматы | Бесплатно Платно от 90 тыс. тг | нет | Швейцария, Япония, Германия |

| КГП "областной центр травматологии и ортопедии имени профессора Х. Ж. Макажанова Караганда | Бесплатно экстренная Платно – колено от 150 тыс. тенге | нет | - |

| РГП "Научно-исследовательский институт травматологии и ортопедии" МЗСР РК Астана | Платно, через портал | нет | Германия |

| Центральная городская клиническая больница г. Алматы на Жандосова | Платно | нет | Швейцария, Россия, США |

| ГКП на ПХВ «Городская клиническая больница №7» | Бесплатно Платно | нет | - |

| РГП на ПВХ ЗГМУ имени М. Оспанова Актобе | Артроскопия – только удаление мениска | нет | - |

| КГП на ПВХ Атырауская городская больница Атырау | Платно, через портал | нет | Германия |

| Городская клиническая больница №4 Алматы на Папанина | Платно, через портал | нет | - |

| Медицинский центр Евразия, ТОО г. Актобе | Платно, через портал | нет | Германия |

| Медицинский центр Евразия, ТОО г. Аксу | Платно, через портал | нет | - |

| Больница медицинского центра управления делами президента Республики Казахстан, Астана | Платно, через портал | нет | Швейцария, Германия |

| ТОО "Unicompass Trade" Алматы | Отправляют в Корею | нет | - |

| Medical Park - многопрофильный медицинский центр в Алматы | Платно, через портал | нет | Швейцария |

| ГКП на ПВХ "Областная клиническая больница" Уральск | Платно, через портал | нет | - |

| Клиника "Достар Мед" Алматы | Не делают | нет | - |

| Центральная клиническая больница Медицинского центра Управления делами Президента Республики Казахстан, Алматы | Платно, через портал | нет | - |

| Городская больница скорой неотложной помощи ГКП на ПХВ в Алматы | Платно, через портал | нет | Швейцария, Германия, США, Россия |

| Private clinic Almaty | Платно | нет | Швейцария, Греция |

| ТОО "Частная клиника Искакова" | Платно | нет | Разные страны |

| ТАУ "Сункар" Алматы | Платно | нет | Корея |

| Медицинский центр «Рада» ул. Айтиева | Платно | есть | Германия |

| Клиника "Доктора Онипко" Павлодар | Платно | нет | - |

| Областное управление здравоохранения ГКП на ПХВ "Областной Медицинский Центр" Кызылорда | Бесплатно Платно | нет | - |

Кроме того, были проанализированы перспективы использования артроскопии в качестве замены полноценной хирургии – 35% врачей высказались за однозначно более высокий потенциал артроскопии, 50% были согласны с высказыванием, что артроскопия и традиционная хирургия продолжат существовать вместе в ближайшие годы, 15% врачей высказались за то, что рано говорить о перспективах артроскопии в Казахстане в настоящее время.

Таким образом, существенного дефицита изучаемых ИМН согласно мнению врачей, занимающихся малоинвазивной хирургией-артроскопией, не наблюдается, наиболее популярными странами-производителями по мнению врачей являются Швейцария, Германия и Россия, а форма предоставления артроскопических услуг на рынке – чаще всего платная.

Предложение на рынке ИМН Казахстана формируется за счет собственного производства, импортных поставок за вычетом экспорта. К сожалению, Казахстан по-прежнему не обладает полноценными мощностями по производству наиболее технологически развитых и наиболее востребованных ИМН. Так, местные предприятия производят: медицинскую одежду, пробирки одноразовые стерильные, одноразовые вакуумные системы, иглы и шприцы, шпатели терапевтические, перчатки, наборы гинекологические и наборы для забора крови, бинты, наборы для инъекций и другие категории продуктов – вышеперечисленные изделия занимают наибольшую долю в поставках местных производителей на рынок Казахстана. Из крупной медицинской техники отечественные производители (АО «Актюбрентген») поставляют для СК «Фармация» флюорографические (включая мобильные комплексы), рентгенодиагностические и маммографические аппараты.

Предложение, формируемое за счет импорта, в 2015 году составило около 27,6 млн. долл. США, что позволяет говорить об общих объемах предложения на изучаемые ИМН в Казахстане на уровне 27,6 млн. долл. США.

Потребление ИМН в Казахстане

В разделе приведены основные данные об объемах потребления изучаемых ИМН по годам, областям и крупным городам за 2015 год, информация об основных игроках рынка изучаемых ИМН и другая информация, которая позволит сформировать четкое понимание размеров рынка, объемов потребления ИМН и сделать выводы.

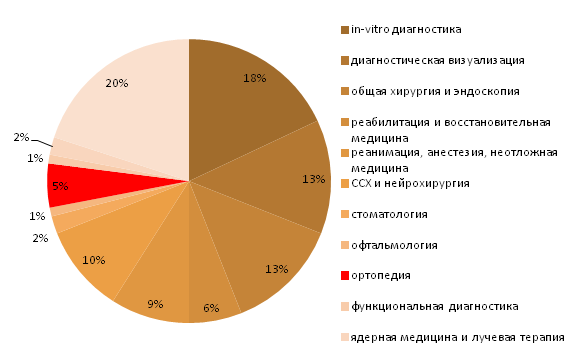

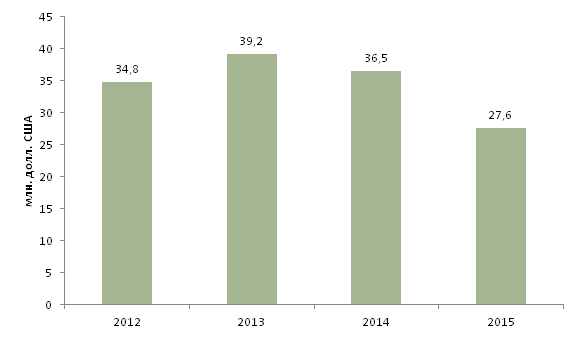

Потребление изучаемых ИМН в Казахстане, проанализированное по результатам госзаказа для местных производителей протезов и импорта, представлено на рисунке 8.

8. Потребление изучаемых ИМН в Казахстане в последние 3 года

Сокращение рынка, связано, в первую очередь, с девальвацией тенге и сокращением импорта в стоимостном и натуральном выражении. Объем средств, выделяемых на закуп изучаемых ИМН в Казахстане незначительно сокращается, что при масштабах нынешней девальвации значительным образом влияет на размеры рынка потребления в долларах США.

Потребление ИМН по областям и крупным городам

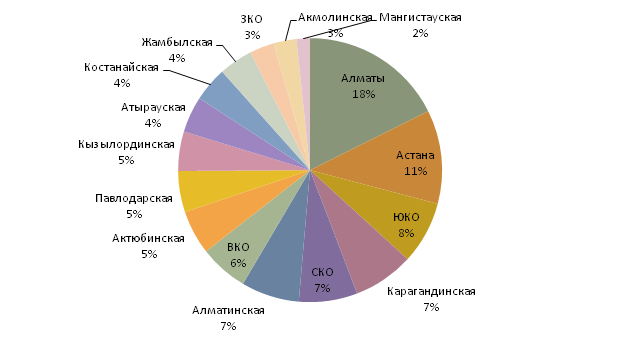

Потребление изделий медицинского назначения зависит от численности населения, обеспеченности медицинскими объектами, уровня развития медицины в конкретной области или городе. По результатам анализа тендеров СК-Фармация и анализа Таможенной информации, была получена структура потребления изучаемых ИМН в областях и городах республиканского значения Казахстана, представленная на рисунке 9.

9. Структура потребления изучаемых ИМН в Казахстане

Наибольшие объемы потребления изучаемых ИМН приходятся на города Алматы и Астана, а также Карагандинскую, Северо-Казахстанскую, Южно-Казахстанскую, Алматинскую области. Подобное распределение связано как с наличием компаний, оказывающих протезно-ортопедические услуги, так и с числом людей, обслуживаемых в компаниях, оказывающих подобные услуги.

В рамках анализа потребления некоторых компаний, работающих в городах Казахстана, была составлена таблица топ-7 городов по уровню потребления ИМН в Казахстане. Собранная и проанализированная информация представлена в таблице 3.

3. Объемы потребления изучаемых ИМН в некоторых городах Казахстана (оценка на основе данных тендеров)

| Город | Объемы потребл. в 2015 году, тыс. долл. США | Некоторые виды потребляемой продукции, тыс. долл. США | Марки/страны производители изучаемых ИМН, потребляемых в городе | Основные поставщики |

|---|---|---|---|---|

| Алматы | 5 100 | Коленные протезы – 1500 Тазобедренные протезы – 1040 Компоненты суставов – 490 Винты – 350 Пластины – 250 Артроскопические инструменты – 290 | Johnson & Johnson (Россия, США), Stryker (Швейцария), Турция, Германия, Польша | ТОО «Apex Co», ТОО «А-37», ТОО «Медкор», ТОО «Dana Estrella», ТОО «Karl Storz Endoscopy Kasachstan» |

| Астана | 2 950 | Коленные протезы – 900 Тазобедренные протезы – 680 Компоненты суставов – 600 Винты – 200 Пластины – 190 Артроскопические инструменты – 170 | Stryker (Швейцария), MedTronic (Нидерланды), Johnson & Johnson (Россия, США), Великобритания, Россия, Корея | ТОО «Apex Co», ТОО «А-37», ТОО «Medicus-M», ТОО «Медкор», ТОО «Dana Estrella», ТОО Karl Storz Endoscopy Kasachstan, ТОО «Implantech» |

| Шымкент | 1 800 | Коленные протезы – 370 Тазобедренные протезы – 340 Пластины – 214 Компоненты суставов – 160 Винты – 110 Артроскопические инструменты – 20 | Johnson & Johnson (Россия, США), Турция, Германия, Польша | ТОО «Apex Co», ТОО «А-37», ТОО «Dana Estrella», ТОО «Medicus-M» |

| Караганда | 1 500 | Коленные протезы – 450 Тазобедренные протезы – 260 Компоненты суставов – 225 Винты – 80 Пластины – 75 Артроскопические инструменты – 20 | Stryker (Швейцария), Johnson & Johnson (Россия, США), Великобритания, Германия Россия | ТОО «Apex Co», ТОО «Медкор», ТОО «А-37», ТОО «Medicus-M» |

| Петропавловск | 1 400 | Коленные протезы – 320 Тазобедренные протезы – 300 Компоненты суставов – 150 Винты – 85 Пластины – 70 | Johnson & Johnson (Россия, США), Германия, ОАЭ | ТОО «Apex Co», ТОО «А-37», ТОО «Medicus-M» |

| Актобе | 1 200 | Коленные протезы – 250 Тазобедренные протезы – 220 Компоненты суставов – 150 Винты – 80 Пластины – 70 Артроскопические инструменты – 10 | Stryker (Швейцария), Johnson & Johnson (Россия, США), Германия, Россия | ТОО «Apex Co», ТОО «А-37», ТОО «Medicus-M», ТОО «Медкор», ТОО «Dana Estrella» |

| Усть-Каменогорск | 1 200 | Коленные протезы – 250 Тазобедренные протезы – 170 Компоненты суставов – 140 Винты – 70 Пластины – 120 | Johnson & Johnson (Россия, США), Россия, ОАЭ, Германия | ТОО «Apex Co», ТОО «А-37», ТОО «Medicus-M» |

Основные игроки рынка ИМН в Казахстане

Все изучаемые изделия медицинского назначения в Казахстане являются импортными – распределение компаний по размеру импорта изучаемых ИМН в Казахстан представлено в таблице 4.

4. Компании, закупающие изучаемые изделия медицинского назначения в 2015 году

| Компания | Объем импорта в 2015 году, тыс. долл. США |

|---|---|

| ТОО «Apex Co» | 17 949 |

| ТОО «А-37» | 4 298 |

| ТОО «Medicus-M» | 1 656 |

| ТОО «Медкор» | 1 437 |

| ТОО «Medicline» | 1 280 |

| ТОО «Dana Estrella» | 502 |

| ТОО Karl Storz Endoscopy Kasachstan | 95 |

| ТОО «Implantech» | 55 |

| ТОО «Специализированное медицинское обеспечение» | 23 |

| ТОО «Виза Мед Плюс» | 10 |

| Общественное объединение инвалидов «Көгершін» | 10 |

| ТОО «Med Import Central Asia» | 7 |

| ТОО «Фарм сток KZ» | 0,8 |

| ТОО «Султан» | 0,2 |

| Суммарные объемы импорта | 27 675 |

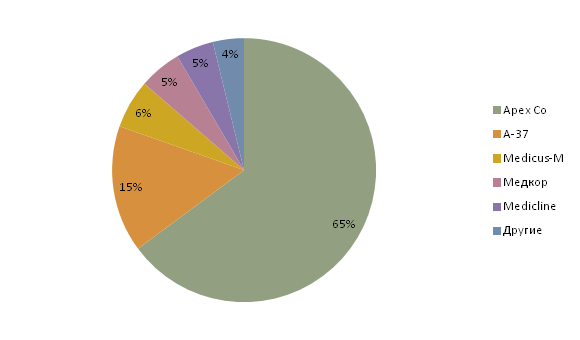

Доли крупнейших компаний, закупающих изучаемые изделия медицинского назначения за рубежом представлены на рисунке 10.

10. Доли крупнейших компаний, закупающих изучаемые ИМН

Таким образом, более 96% рынка изучаемых ИМН контролируют 5 компании – ТОО «Apex Co», ТОО «А-37», ТОО «Medicus-M», ТОО «Медкор» и ТОО «Medicline». На долю остальных игроков рынка приходится менее 4% от объемов импорта из зарубежных стран.

Основная специфика рынка Казахстана и методы осуществления закупок

Длительное время в Правительстве Республики Казахстан обсуждалась возможность создания единого дистрибьютора лекарственных средств и изделий медицинского назначения, и в феврале 2009 года было принято решение о создании подобного ведомства в структуре АО «Фонд национального благосостояния «Самрук-Казына». Постановлением Правительства Республики Казахстан №516 от 25 мая 2013 года права владения и пользования стопроцентной долей участия в товариществе с ограниченной ответственностью «СК-Фармация» были переданы Министерству здравоохранения Республики Казахстан.

Система Единого дистрибьютора создана с целью обеспечения лекарственными средствами населения в рамках гарантированного объема бесплатной медицинской помощи, повышения устойчивости и конкурентоспособности фармацевтической отрасли Республики Казахстан, развития фармацевтической промышленности путем консолидации государственных закупок лекарственных средств.

С 2011 года в соответствии с постановлением Правительства Республики Казахстан от 30 октября 2009 года № 1729 ТОО «СК-Фармация» выступает организатором закупа медицинской техники, приобретаемой за счет средств республиканского бюджета, а также для дальнейшей передачи организациям здравоохранения на условиях финансового лизинга.

Закуп продукции в рамках гарантированного объема бесплатной медицинской помощи (ГОБМП) выведен из-под сферы действия законодательства о государственных закупках и осуществляется в соответствии со специальными правилами закупа лекарственных средств, профилактических (иммунобиологических, диагностических, дезинфицирующих) препаратов, изделий медицинского назначения и мед. техники, фармацевтических услуг по оказанию ГОБМП. В целях оптимального и эффективного расходования бюджетных средств продукция, предназначенная для оказания ГОБМП, закупается по ценам, не превышающим установленных уполномоченным органом.

Закуп изделий медицинского назначения и медицинской техники осуществляется в 2 этапа – на первом этапе после объявления тендера, в установленный срок компании, участвующие в тендере присылают заявки в запечатанных конвертах. Представители СК Фармация производят процедуру приема и оглашения ценовых предложений потенциальных поставщиков, допущенных к участию в процедуре определения наименьшей цены в соответствии с «Правилами организации и проведения закупа лекарственных средств…», утвержденными постановлением Правительства Республики Казахстан от 30 октября 2009 года № 1729. По минимальной цене определяется выигравшая тендерная заявка.

Далее, на втором этапе, осуществляется заключение договоров на поставку с СК «Фармация» в течение 10 рабочих дней.

Закуп производится на тендерной основе путем выбора поставщиков (методика выбора поставщиков представлена на сайте СК «Фармация») только в рамках списка, ежегодно разрабатываемого и утверждаемого уполномоченным органом (Министерство Здравоохранения) с указанием предельной цены по каждому наименованию продукции. Основным критерием выбора единым дистрибьютором потенциального поставщика является наличие у поставщика статуса производителя, либо официального представителя производителя фармацевтической продукции. Одним из принципов закупа является поддержка отечественных производителей ИМН и фармацевтических препаратов.

Кроме СК-Фармации закуп изучаемых ИМН осуществляют отдельные организации и компании, а также Министерство здравоохранения Республики Казахстан. Говоря о закупках Министерства здравоохранения РК, следует отметить, что все новые ИМН, ввозимые в страну, проходят обязательную сертификацию в Национальном центре экспертизы лекарственных средств, ИМН и медицинской техники.

В целом, в случае если изделия медицинского назначения закупаются в рамках оказания гарантированного объема бесплатной медицинской помощи (ГОБМП), то их регламентация осуществляется по Правилам организации и проведения закупа лекарственных средств… от 30 октября 2009 года. В случае, если закупаемые ИМН не попадают под категорию ГОБМП, то их регламентация осуществляется в соответствии с нормами закона «О государственных закупках». Ознакомиться с текстом закона «О государственных закупках» можно в сети интернет

Импорт ИМН по странам производства

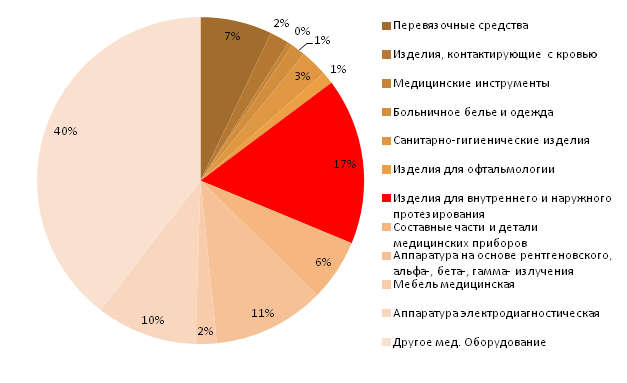

В результате анализа Таможенной базы Комитета по таможенному контролю Республики Казахстан были получены данные об импорте и экспорте основных категорий ИМН в 2014-2015 гг., представленные на рисунке 11.

11. Структура импорта ИМН, с выделенной долей изучаемых ИМН в стоимостном выражении

Не все изделия медицинского назначения, попадающие в категорию «Изделия для внутреннего и наружного протезирования» являются изучаемыми – доля изучаемых в этой группе составляет около 43% или 27,6 млн. долл. США в натуральном выражении, остальное приходится на другие категории. В разделах 3.1. и 3.2. представлены данные о натуральном и стоимостном импорте изучаемых ИМН по странам.

В натуральном выражении

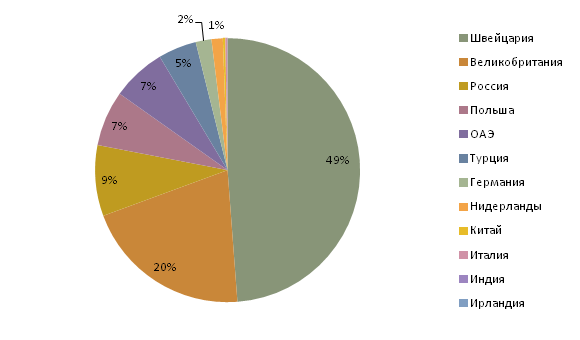

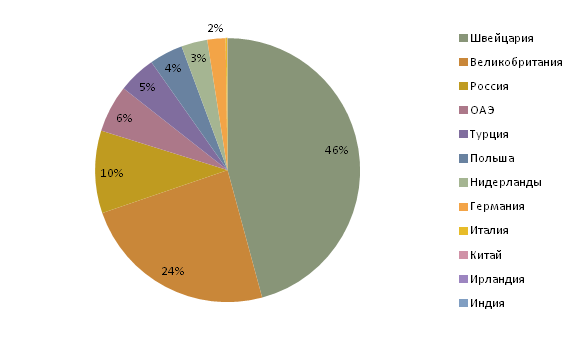

Структура поставок изучаемых ИМН по странам в натуральном выражении представлена на рисунке 12.

12. Структура поставок изучаемых ИМН по странам в 2015 году в натуральном выражении

Суммарный объем импорта изучаемых ИМН в натуральном выражении в 2015 году составил около 16,6 тонн. В структуре поставок по странам в натуральном выражении лидером является Швейцария, откуда импортировано в 2015 году более 8,2 тонн изучаемых ИМН. На втором месте – Великобритания с 3,4 тоннами, на третьей позиции – Россия с 1,4 тонн.

В стоимостном выражении

Структура поставок изучаемых ИМН в стоимостном выражении представлена на рисунке 13.

13. Структура поставок изучаемых ИМН по странам в 2015 году в стоимостном выражении

В стоимостном выражении в 2015 году в Республику Казахстан было импортировано изучаемых ИМН на сумму более 27 млн. долл. США. Большая часть поставок пришлась на Швейцарию – более 12,7 млн. долл. США, Великобританию – 6,6 млн. долл. США и Россию – 2,8 млн. долл. США.

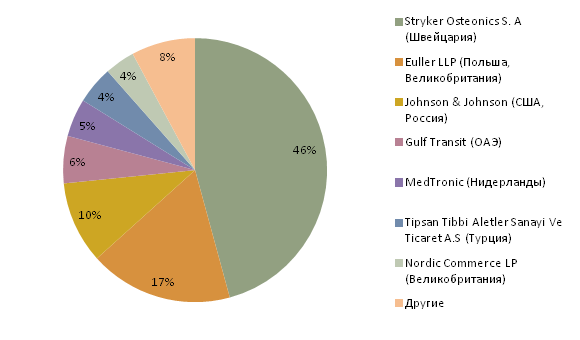

Наиболее крупные компании-поставщики в 2015 году представлены на рисунке 14.

14. Наиболее крупные компании поставщики в стоимостном объеме поставок

Таким образом, наиболее крупными-компаниями производителями и оптовыми поставщиками, поставляющими изучаемые изделия медицинского назначения в Казахстан являются Stryker, Euller и Johnson & Johnson, на которых приходится практически ¾ рынка импортируемых ИМН изучаемых категорий

Анализ импорта и экспорта ИМН по категориям в 2013-2015 гг.

В результате анализа базы данных Таможенной статистики были получены данные о структуре импорта по категориям среди изучаемых ИМН в 2013, 2014 и 2015 гг.

Подробная структура импорта изучаемых ИМН в 2013-2015 гг. представлена в таблице 5.

5. Структура импорта изучаемых ИМН в 2013, 2014 и 2015 гг. (тыс. долл. США)

| Категория | 2013 | 2014 | 2015 |

|---|---|---|---|

| Коленные протезы | 7 913 694 | 7 482 611 | 7 014 114 |

| Тазобедренные протезы | 6 840 549 | 6 205 920 | 6 104 710 |

| Компоненты локтевых суставов | 608 413 | 498 412 | 398 413 |

| Компоненты коленных суставов | 2 204 306 | 1 364 133 | 984 356 |

| Компоненты плечевых суставов | 207 410 | 211 361 | 189 414 |

| Компоненты тазобедренных суставов | 2 601 735 | 1 965 412 | 1 459 687 |

| Пластины для лучевой кости | 224 181 | 364 124 | 114 368 |

| Пластины ключичные | 198 742 | 236 414 | 219 750 |

| Пластины для пятки | 74 225 | 69 610 | 45 124 |

| Пластины большеберцовые | 294 703 | 264 141 | 174 247 |

| Пластины малоберцовые | 261 430 | 164 131 | 98 641 |

| Пластины для локтевой кости | 35 411 | 12 614 | 22 487 |

| Пластины для плечевой кости | 784 300 | 587 369 | 351 471 |

| Пластины реконструктивные прямые | 239 850 | 110 468 | 95 259 |

| Пластины узкие компрессионные | 26 873 | 29 641 | 30 048 |

| Пластины для бедренной кости | 354 230 | 221 961 | 165 220 |

| Пластины широкие компрессионные | 130 542 | 119 621 | 120 561 |

| Другие элементы протезов | 589 641 | 471 416 | 373 724 |

| Болты | 23 641 | 35 741 | 25 000 |

| Стержни | 2 004 873 | 1 296 141 | 1 130 796 |

| Биопротезы сердечного клапана | 224 132 | 254 136 | 214 941 |

| Блокируемые пластины | 241 320 | 263 114 | 142 412 |

| Гайки | 150 749 | 114 695 | 169 741 |

| Прочие пластины | 403 651 | 398 400 | 350 000 |

| Коронарные системы с биодеградируемыми частями | 2 247 104 | 2 684 113 | 1 789 911 |

| Микровинты | 7 410 | 6 000 | 4 645 |

| Микропластины | 65 130 | 30 000 | 21 661 |

| Спицы | 49 602 | 69 412 | 32 744 |

| Шурупы | 63 000 | 60 000 | 57 000 |

| Винты | 2 310 405 | 2 214 631 | 1 571 119 |

| Наборы артроскопических инструментов | 412 470 | 521 441 | 377 652 |

| Прочее | 7 381 662 | 8 172 817 | 3 825 784 |

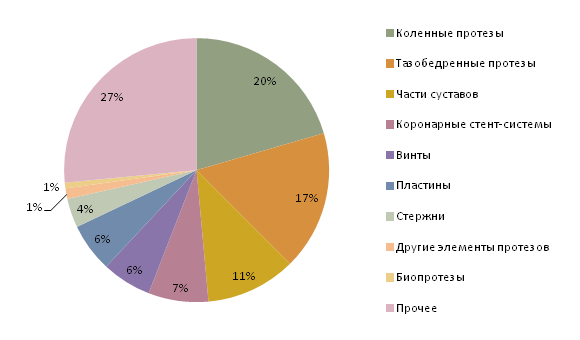

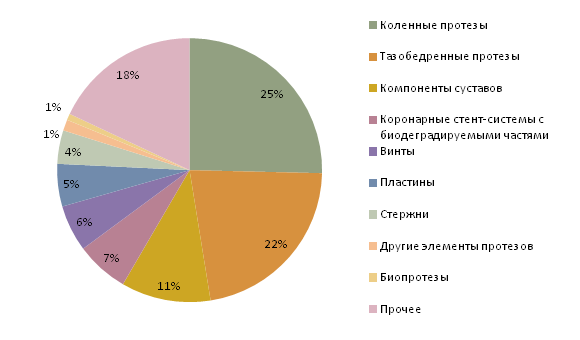

Структура импорта по основным категориям представлена на рисунках 15 и 16.

15. Структура импорта изучаемых ИМН по категориям в 2014 году

16. Структура импорта изучаемых ИМН по категориям в 2015 году

Таким образом, в структуре импорта изучаемых ИМН наибольшая доля у коленных протезов – их импортировали на сумму более 7 млн. долл. США, тазобедренных протезов – на сумму более 6,1 млн. долл. США, компонентов суставов на сумму более 3 млн. долл. США.

Объем ввоза наборов артроскопических инструментов в Республику Казахстан в 2015 году составил около 177 тыс. долл. США согласно данным Комитета по Таможенному контролю. В 2014 году ввоз артроскопических инструментов был на 12% выше и составлял около 87 тыс. долл. США, в 2013 году – 82 тыс. долл. США.

Биодеградируемые пластины ввозятся в Казахстан в минимальном количестве – согласно официальной статистической информации Комитета по таможенному контролю – в 2015 году в Казахстан было ввезено биодеградируемых имплантов на сумму 21 тыс. долл. США, однако информация о компаниях, занимающихся поставками биодеградируемых имплантов недоступна.

Анализ импортных цен на основные виды ИМН

В результате анализа статистической базы Комитета таможенного контроля Республики Казахстан были выявлены цены на основную продукцию, предлагаемую к изучению Заказчиком. Учитывая недостатки таможенной статистики – определение не количества, а веса импортируемого товара, могут возникнуть разночтения в количестве поставляемых ИМН – поэтому в таблице приведена стоимость и вес поставляемой продукции. Список не является полным, однако в нем приведена статистическая стоимость основных изучаемых ИМН.

В качестве цены указана «статистическая стоимость товара» - пересчитанная в доллары США цена на момент пересечения границы Республики Казахстан.

6. Цены на некоторые изучаемые ИМН в 2015 году

| Продукт | Поставщик-Производитель | Цена, долл. США | Вес, кг | Время поставки |

|---|---|---|---|---|

| Коронарная стент-система Biomatrix Flex с биодеградируемым покрытием биолимус размером 3.00 x 24 mm | Galifrey LLP | 2100 | 0,5 | 19.08.15 |

| Коронарная стент-система Biomatrix Flex с биодеградируемым покрытием биолимус А9 размером 2.25 x 08 mm | Galifrey LLP | 713,51 | 0,2 | 23.10.15 |

| Эндопротез тазобедренного сустава Bicontact цементной и бесцементной Фиксации 1) ножка эндопротеза тазобедренного сустава Bicontact® S Plasmacup 12/14 Размерами 12мм | Gulf Transit FZC | 7339,68 | 1,62 | 10.03.15 |

| Эндопротез тазобедренного сустава Bicontact цементной и бесцементной фиксации 14) модульная головка протеза металлическая 12/14 Isodur® F 28мм размером L | Gulf Transit FZC | 2049,28 | 1,44 | 10.03.15 |

| Эндопротез коленного сустава №1/4 Columbus Cr\ Ps тибиальный компонент, цемент размерами Т3 | Gulf Transit FZC | 10363,92 | 2,52 | 10.03.15 |

| Биокомпозитный инерференсный винт с направляющим | Gulf Transit FZC | 94,11 | 0,08 | 08.05.15 |

| Эндопротез коленного сустава №1/1 Columbus Cr/Rp, бедренный компонент, цемент F6l | Gulf Transit FZC | 4756,8 | 1,25 | 15.05.15 |

| Эндопротез коленного сустава №1/6 Columbus Rp скользящее покрытие размерами T2\T2+12мм. | Gulf Transit FZC | 1172 | 0,92 | 17.11.15 |

| Эндопротез тазобедренного сустава Bicontact цементной и бесцементной фиксации 14. Модульная головка протеза металлическая 12/14 Isodur# F 28мм Размером S | Gulf Transit FZC | 256,16 | 0,23 | 17.11.15 |

| Эндопротез коленного сустава №1/4 Columbus Cr\ Ps тибиальный компонент, цемент размерами Т5 | Gulf Transit FZC | 2961,12 | 0,84 | 22.06.15 |

| Эндопротез тазобедренного сустава Bicontact цементной и бесцементной фиксации 19: эндопротез вертлужной впадины (чашка) Plasmacup# Sc размерами 48мм | Gulf Transit FZC | 1863,96 | 0,63 | 22.06.15 |

| Фиксатор имплантируемый для проведения артроскопических операций шуруп Swivelock# для тенодеза, Biocomposite, 7 мм, с одним шурупом, одним вилочным ушком Peek и одним Fiberwire#№2 х5 | Arthrex GMBH | 2274,27 | 0,48 | 02.12.15 |

| Фиксатор имплантируемый для проведения артроскопических операций шуруп шовный, Biocomposite Suturetak # 3 x 14.5 мм C Fiberwire# №2 х5 | Arthrex GMBH | 1895,22 | 1,2 | 02.12.15 |

| Эндопротез тазобедренного сустава системы Kaz Niito цементной и бесцементной фиксации: бесцементная чаша эндопротеза Kaz Niito с пазами | Euller LLP | 33476,03 | 18,2 | 02.02.15 |

| Система транспедикулярной фиксации позвоночника CD Horozon: Пластина шейная передняя нестерильная, Размером 37.5 | Medtronic Trading NL В.V. | 9085,11 | 1,29 | 02.10.15 |

| Стержень диаметром 4.5 мм | Medtronic Trading NL В.V. | 9431,97 | 5,34 | 04.02.15 |

| Многоосевой винт из титанового сплава 4.5х35 мм | Medtronic Trading NL В.V. | 61961,68 | 20,08 | 04.02.15 |

| Винт с фиксированным углом 3.5х25 мм | Medtronic Trading NL В.V. | 30907,52 | 9,43 | 04.02.15 |

| Система тотального эндопротезирования тазобедренного сустава Сorail Hip: головка Articul/eze (артикулез) | Gmed Healthcare Bvba C/О Johnson & Johnson Limited Liability Company | 43550 | 31,8 | 09.09.15 |

| Система тотального цементного и бесцементного эндопротезирования коленного сустава Sigma PFC: тибиальный компонент PFC Sigma цементной и бесцементной фиксации | Gmed Healthcare Bvba C/О Johnson & Johnson Limited Liability Company | 49300 | 16,7 | 13.05.15 |

| Ножка протеза дельта экстенд Моноблок Р1 Д10стнд | Gmed Healthcare Bvba C/О Johnson & Johnson Limited Liability Company | 1381 | 0,16 | 13.07.15 |

| Тибиальная гильза малая BIO-INTRAFIX | Gmed Healthcare Bvba C/О Johnson & Johnson Limited Liability Company | 97875 | 34,2 | 15.04.15 |

| Винтовой титановый фиксатор PROFILE | Gmed Healthcare Bvba C/О Johnson & Johnson Limited Liability Company | 5315,22 | 2,1 | 18.02.15 |

| Пластина для лучевой кости широкая, левая 4ОТВ.L-64 | Euller LLP | 1903,31 | 0,42 | 01.09.15 |

| Пластина большеберцовая дистальная медиальная, левая 4ОТВ.L-123 | Euller LLP | 6794,93 | 0,51 | 01.09.15 |

| Пластина дистальная для большеберцовой кости 7.5mm | Euller LLP | 2255,14 | 0,19 | 01.09.15 |

| Стержни и блокирующие винты для интрамедулярного остеосинтеза: вертлужный стержень 130# - 9x200 | Euller LLP | 20971,54 | 1,65 | 01.09.15 |

| Пластина широкая, компрессионная, с ограниченным контактом 6ОТВ.l-131 | Euller LLP | 12050,86 | 2,57 | 01.09.15 |

| Винт 5.0X32H | Euller LLP | 13519,48 | 8,63 | 01.09.15 |

| Угловой гвоздь 40/125#/65 | Euller LLP | 1815,91 | 0,36 | 01.09.15 |

| Пластина j-образная реконструктивная правая - 3,5 ММ 10 ОТВ. | Euller LLP | 3647,72 | 0,59 | 01.09.15 |

| Стержень реконстр. Для большеберцовой к. 8X285 | Euller LLP | 26106,04 | 1,88 | 01.09.15 |

| Винт проксимальный 4.5 L-35 | Euller LLP | 222,45 | 0,57 | 01.09.15 |

| Блокируемые пластины и винты системы CHLP: 5.0 CHLP винт 3.5X36H | Euller LLP | 36106,06 | 49,28 | 01.09.15 |

| Пластина узкая, компрессионная, с ограниченным контактом 6ОТВ. L-103 | Euller LLP | 4512,18 | 1,21 | 02.06.15 |

| Винт слепой M8-0 | Euller LLP | 3193,25 | 3,55 | 02.06.15 |

| 4.5CHLP пластина ключичная с крючком, левая 6ОТВ.H-12 | Euller LLP | 2421,67 | 0,46 | 03.07.15 |

| 5.0CHLP пластина для большеберцовой кости узкая, правая 4ОТВ.L-109 | Euller LLP | 6419,2 | 0,59 | 03.07.15 |

| Стержень для предплечья с компрессией 4X180 | Euller LLP | 6699,65 | 0,97 | 03.07.15 |

| Пластина прямая, узкая, компрессионная с ограниченным контактом, толстая 10ОТВ.L-178 | Euller LLP | 755,66 | 0,38 | 03.07.15 |

| Система эндопротезирования тазобедренного сустава: ножка бедренная EXETER V40 | Stryker Osteonics S.A. C/O Stryker | 26328,15 | 11 | 04.08.15 |

| Система эндопротезирования коленного сустава: большеберцовый компонент TRIATHLON PKR | Stryker Osteonics S.A. C/O Stryker | 8567,98 | 2,2 | 04.08.15 |

| Система эндопротезирования коленного сустава: тибиальный компонент (большеберцовый) Scorpio | Stryker Osteonics S.A. C/O Stryker | 35027,02 | 15,4 | 04.08.15 |

| Система эндопротезирования коленного сустава: большеберцовый вкладыш MRH 13 ММ Х M/L M2/L2 | Stryker Osteonics S.A. C/O Stryker | 706,78 | 0,66 | 04.08.15 |

| Система эндопротезирования коленного сустава: большеберцовый компонент MRH килевидный размером LRG 2 | Stryker Osteonics S.A. C/O Stryker | 1582,71 | 0,44 | 04.08.15 |

| Система эндопротезирования коленного сустава: большеберцовый вкладыш SCORPIO NRG | Stryker Osteonics S.A. C/O Stryker | 102771,4 | 67,5 | 10.03.15 |

| Система эндопротезирования тазобедренного сустава: чашка ацетабулярная TRIDENT | Stryker Osteonics S.A. C/O Stryker | 129295,9 | 97,5 | 10.03.15 |

| Система эндопротезирования тазобедренного сустава: головка бедренная STRYKER V40 | Stryker Osteonics S.A. C/O Stryker | 152734,9 | 177,5 | 10.03.15 |

| Система эндопротезирования тазобедренного сустава: ножка бедренная ACCOLADE II | Stryker Osteonics S.A. C/O Stryker | 157360,6 | 70,5 | 10.03.15 |

| Стержень для предплечья и малоберцовой кости 4X200 | Euller LLP | 4292,72 | 0,84 | 13.10.15 |

| Система эндопротезирования коленного сустава: бедренный дистальный опорный блок (аугмент) SCORPIO TS | Stryker Osteonics S.A. C/O Stryker | 1286,46 | 1,25 | 17.04.15 |

| LOQTEQ® пластина для плечевой кости проксимальная 3,5, 5 ОТВЕРСТИЙ, L 105 TITANIUM | AAP Implant AG | 905,29 | 0,07 | 24.02.15 |

| Система эндопротезирования тазобедренного сустава: ножка бедренная ACCOLADE TMZF PLUS | Stryker Osteonics S.A. C/O Stryker | 104865,9 | 46,7 | 28.09.15 |

Цена реализации изучаемых ИМН в Казахстане

В разделе представлены цены на некоторые изделия медицинского назначения, реализуемые в Казахстане посредством тендеров компаниями, рассмотренными в разделе «Основные игроки рынка ИМН в Казахстане». Цены, представленные в таблице 7, основаны на анализе базы тендеров крупнейших компаний и госорганов, производящих закуп изучаемых ИМН. Фактически, цена, представленная в таблице – цена, по которой компании реализовали изучаемые ИМН для СК-Фармация и других компаний.

7. Цены на некоторые изучаемые ИМН по результатам тендеров (окончательная цена закупа мед. учреждениями)

| Продукт | Поставщик | Цена по тендеру (минимум), тенге | Дата | Максимальная цена | Другие цены |

|---|---|---|---|---|---|

| Эндопротез тазобедренного сустава без цементной фиксации | ТОО «А-37» | 211 099 | 18.03.15 | 218 000 (Apex Co) | - |

| Эндопротез плечевого сустава | ТОО «А-37» | 616 900 | 18.03.15 | 632 000 (-) | 617 000 (Apex Co) |

| Эндопротез коленного сустава | ТОО «А-37» | 210 399 | 18.03.15 | 221 000 (Apex Co) | 211 000 (-) |

| Видео эндоскопический комплекс для проведения малоинвозивных вмешательств на сердце | ТОО «Dana Estrella» | 26 356 000 | - | 27 000 000 (Medicus-M) | - |

| Биполярный эндопротез тазобедренного сустава цементной фиксации в комплекте | ТОО «MedicLine» | 234 000 | 22.05.2015 | 240 000 (Медкор) | - |

| Блокирующий набор /70-85/ | ТОО «Apex Co» | 17 452 | 22.05.2015 | 17 500 (А-37) | - |

| Блокирующий набор /80-95/ | ТОО «Apex Co» | 17 452 | 22.05.2015 | 17 500 (А-37) | - |

| Блокирующий набор /90-105/ | ТОО «Apex Co» | 17 452 | 22.05.2015 | 17 500 (А-37) | - |

| Винт дистальный 6.5L-60 | ТОО «Apex Co» | 2 765 | 22.05.2015 | 2 800 (Medicline) | 2 770 (А-37) |

| Винт дистальный 6.5L-65 | ТОО «Apex Co» | 2 765 | 22.05.2015 | 2 800 (Medicline) | 2 770 (А-37) |

| Винт дистальный 6.5L-70 | ТОО «Apex Co» | 2 765 | 22.05.2015 | 2 800 (Medicline) | 2 770 (А-37) |

| Винт дистальный 6.5L-75 | ТОО «Apex Co» | 2 765 | 22.05.2015 | 2 800 (Medicline) | 2 770 (А-37) |

| Винт дистальный 6.5L-80 | ТОО «Apex Co» | 2 998 | 22.05.2015 | 3 100 (Medicline) | 3 000 (А-37) |

| Винт дистальный 6.5L-85 | ТОО «Apex Co» | 2 998 | 22.05.2015 | 3 100 (Medicline) | 3 000 (А-37) |

| Винт дистальный 6.5L-90 | ТОО «Apex Co» | 2 998 | 22.05.2015 | 3 100 (Medicline) | 3 000 (А-37) |

| Винт дистальный 6.5L-95 | ТОО «Apex Co» | 2 998 | 22.05.2015 | 3 100 (Medicline) | 3 000 (А-37) |

| Винт дистальный 6.5L-100 | ТОО «Apex Co» | 2 998 | 22.05.2015 | 3 100 (Medicline) | 3 000 (А-37) |

| Стержень сплошной для плечевой к. с компресс. 6х220 | ТОО «Apex Co» | 61 400 | 22.05.2015 | 62 000 (А-37) | - |

| Стержень сплошной для плечевой к. с компресс. 6х240 | ТОО «Apex Co» | 61 400 | 22.05.2015 | 62 000 (А-37) | - |

| Стержень сплошной для плечевой к. с компресс. 6х260 | ТОО «Apex Co» | 62 070 | 22.05.2015 | 62 100 (А-37) | - |

| Стержень сплошной для плечевой к. с компресс. 6х280 | ТОО «Apex Co» | 62 070 | 22.05.2015 | 62 100 (А-37) | - |

| Стержень сплошной для плечевой к. с компресс. 7х180 | ТОО «Apex Co» | 61 400 | 22.05.2015 | 61 500 (А-37) | - |

| Стержень сплошной для плечевой к. с компресс. 7х200 | ТОО «Apex Co» | 61 400 | 22.05.2015 | 61 500 (А-37) | - |

| Стержень сплошной для плечевой к. с компресс. 7х220 | ТОО «Apex Co» | 61 400 | 22.05.2015 | 61 500 (А-37) | - |

| Стержень сплошной для плечевой к. с компресс. 7х240 | ТОО «Apex Co» | 61 400 | 22.05.2015 | 61 500 (А-37) | - |

| Стержень сплошной для плечевой к. с компресс. 7х260 | ТОО «Apex Co» | 62 070 | 22.05.2015 | 62 100 (А-37) | - |

| Винт дистальный 4.5 L-30 | ТОО «Apex Co» | 2 256 | 22.05.2015 | 2 300 (Медкор) | 2 260 (А-37) |

| Винт дистальный 4.5 L-35 | ТОО «Apex Co» | 2 256 | 22.05.2015 | 2 300 (Медкор) | 2 260 (А-37) |

| Адаптер 5 градусов ревизионный из коленного сустава | ТОО «А-37» | 62 000 | 16.02.2016 | 65 000 (Medicline) | - |

| Адаптер офсетный из эндопротез коленного сустава TS | ТОО «А-37» | 143 248 | 16.02.2016 | 143 300 (Apex Co) | - |

| Аппарат сшивающий (серия GIA, универсальный эндоскопический сшивающий аппарат Ultra с механизмом поворота и изгиба рабочей части, для прямых и изгибаемых кассет 30, 45, 60 мм) | ТОО «Dana Estrella» | 250 000 | 16.02.2016 | 250 720 (Karl Storz Endoscopy Kasachstan) | - |

| Аппарат эндоскопический сшивающий артикуляционный (45 мм линейный без ножа, длина ствола 340 мм, диаметр 12 мм.) | ТОО «Dana Estrella» | 185 472 | 16.02.2016 | 188 000 (Karl Storz Endoscopy Kasachstan) | - |

| Аугмент бедренный дистальный из эндопротез коленного сустава TS | ТОО «А-37» | 55 680 | 16.02.2016 | 55 700 (Apex Co) | - |

| Аугмент большеберцовый совмещенный из эндопротез коленного сустава TS | ТОО «А-37» | 73 190 | 16.02.2016 | 74 500 (Medicus-M) | 73 300 (Apex Co) |

| Аугмент большеберцовый из эндопротез коленного сустава TS | ТОО «А-37» | 55 680 | 16.02.2016 | 57 000 (Medicus-M) | 55 800 (Apex Co) |

| Аугменты для замещения костных дефектов вертлужной впадины | ТОО «А-37» | 266 163 | 16.02.2016 | 270 500 (Medicus-M) | 266 300 (Apex Co) |

| Болт офсетный ревизионный из коленного сустава | ТОО «Apex Co» | 38 000 | 16.02.2015 | 39 100 (Medicus-M) | - |

| Болт феморальный нейтральный ревизионный из коленного сустава | ТОО «Apex Co» | 38 000 | 16.02.2015 | 39 100 (Medicus-M) | - |

| 4.0 ChLP винт 2.4x20T | ТОО «Apex Co» | 9 325 | 16.02.2015 | 9 340 (A-37) | - |

| 4.0 ChLP винт 2.4x26T | ТОО «Apex Co» | 9 325 | 16.02.2016 | 9 340 (A-37) | - |

| 5.0 ChLP винт 3.5x36H | ТОО «Apex Co» | 4 157 | 16.02.2016 | 4 165 (A-37) | - |

| 5.0 ChLP винт 3.5x40H | ТОО «Apex Co» | 4 813 | 16.02.2015 | 4 821 (A-37) | - |

| 5.0 ChLP винт 3.5x46H | ТОО «Apex Co» | 4 813 | 16.02.2015 | 4 821 (A-37) | - |

| 5.0 ChLP винт 3.5x50H | ТОО «Apex Co» | 4 813 | 16.02.2015 | 4 821 (A-37) | - |

| 7.0 ChLP винт 5.0x40H | ТОО «Apex Co» | 4 909 | 16.02.2016 | 4 920 (A-37) | - |

| 7.0 ChLP винт 5.0x46H | ТОО «Apex Co» | 5 265 | 16.02.2016 | 5 300 (Medicus-M) | - |

| 7.0 ChLP винт 5.0x50H | ТОО «Apex Co» | 5 428 | 16.02.2015 | 5 500 (Medicus-M) | - |

| 7.0 ChLP винт 5.0x56H | ТОО «Apex Co» | 5 600 | 16.02.2015 | 5 623 (A-37) | - |

| 7.0 ChLP винт 5.0x60H | ТОО «Apex Co» | 5 788 | 16.02.2015 | 5 790 (A-37) | - |

| 7.0 ChLP винт 5.0x65H | ТОО «Apex Co» | 5 946 | 16.02.2016 | 5 950 (А-37) | - |

| 7.0 ChLP винт 5.0x70H | ТОО «Apex Co» | 6 139 | 16.02.2016 | 6 200 (Medicus-M) | - |

| Винт дистальный 4.5 L-30 | ТОО «Apex Co» | 2 256 | 16.02.2015 | 2 310 (Medicus-M) | 2 265 (А-37) |

| Винт дистальный 4.5 L-35 | ТОО «Apex Co» | 2 256 | 16.02.2015 | 2 310 (Medicus-M) | 2 265 (А-37) |

| Винт дистальный 4.5 L-40 | ТОО «Apex Co» | 2 256 | 16.02.2015 | 2 310 (Medicus-M) | 2 265 (А-37) |

| Винт дистальный 4.5 L-45 | ТОО «Apex Co» | 2 256 | 16.02.2016 | 2 310 (Medicus-M) | 2 265 (А-37) |

| Вкладыш большеберцовый из эндопротез коленного сустава | ТОО «Apex Co» | 96 350 | 16.02.2016 | 96 410 (A-37) | - |

| Компонент бедренный из эндопротез коленного сустава | ТОО «Apex Co» | 255 125 | 16.02.2015 | 261 418 (A-37) | - |

| Ножка бедренная эндопротеза тазобедренного сустава цементной фиксации | ТОО «Apex Co» | 121 120 | 16.02.2015 | 122 430 (А-37) | - |

| Ножка из эндопротез тазобедренного сустава безцементной фиксации (Материал ножки – кованый титан (ТАI6V4). Офсет ножки должен прогрессивно увеличиваться с увеличением размеров компонентов.) | ТОО «Apex Co» | 219 900 | 16.02.2015 | 220 000 (А-37) | - |

| Ножка модульная из эндопротез коленного сустава TS (Длина 80 мм ножки не должны иметь офсета, диаметр ножек 10, 12,14, 16,18 мм.) | ТОО «Apex Co» | 78 250 | 16.02.2015 | 79 320 (Medicline) | - |

| 5.0ChLP Дистальная Пластина для большеберцовой к. лев. 10отв.L-210 | ТОО «Apex Co» | 96 300 | - | 96 350 (A-37) | - |

| 5.0ChLP Дистальная Пластина для большеберцовой к. прав.10отв.L-210 | ТОО «А-37» | 96 320 | - | 97 000 (Apex Co) | - |

| 7.0ChLP Пластина для бедренной кости проксимальная, левая 8отв.L-258 | ТОО «А-37» | 75 600 | - | 75 650 (Medicline) | - |

| 7.0ChLP Пластина для бедренной кости проксимальная, правая 8отв.L-258 | ТОО «А-37» | 75 600 | - | 75 650 (Medicline) | - |

| 7.0ChLP Пластина для мыщелков бедренной кости, левая 10отв.L- 263 | ТОО «А-37» | 76 600 | - | 75 650 (Medicline) | - |

| 7.0ChLP Пластина для мыщелков бедренной кости, правая 10отв.L- 263 | ТОО «А-37» | 76 600 | - | 75 650 (Medicline) | - |

| Стержень для бедренной кости L 12x360 | ТОО «Apex Co» | 75 400 | - | 75 550 (Medicline) | - |

| Стержень для бедренной кости R 10x360 | ТОО «Apex Co» | 75 400 | - | 75 550 (Medicline) | 75 430 (A-37) |

| Стержень для бедренной кости R 11x360 | ТОО «Apex Co» | 75 400 | - | 75 550 (Medicline) | 75 430 (A-37) |

| Стержень для бедренной кости R 12x360 | ТОО «Apex Co» | 75 400 | - | 75 550 (Medicline) | 75 430 (A-37) |

| Стержень для плечевой к. с реконстр. 9x240 | ТОО «Apex Co» | 65 000 | - | 65 550 (Medicline) | 65 090 (A-37) |

| Стержень для плечевой к. с реконстр. 9x260 | ТОО «Apex Co» | 65 000 | - | 65 550 (Medicline) | 65 090 (A-37) |

| Стержень для предплечья и малоберцовой кости 4x220 | ТОО «Apex Co» | 53 650 | - | 53 950 (Medicline) | 53 730 (A-37) |

| Стержень реконстр. для большеберцовой к. 10x315 | ТОО «Apex Co» | 88 900 | - | 89 000 (Medicline) | - |

| Стержень реконстр. для большеберцовой к. 11x315 | ТОО «Apex Co» | 88 900 | - | 89 000 (Medicline) | - |

| Чашка из эндопротез тазобедренного сустава цементной фиксации (Чашка эндопротеза: диапазоны размеров чашек (ø в мм): от 40 мм до 74 мм с шагом по 2 мм Диаметры: размер – в – размер с требуемой чашкой. Внутренние диаметры полиэтиленовых чашек: 22 мм, 26 мм, 28 мм, 32 мм, 36 мм) | ТОО «Apex Co» | 59 400 | 16.02.2016 | 59 450 (A-37) | - |

Выводы. Прогноз развития рынка ИМН в Казахстане

По результатам проведенной работы можно сделать ряд выводов и составить прогноз развития рынка изучаемых ИМН на ближайший период:

1. Рынок изучаемых ИМН в Казахстане сокращается в денежном выражении, в первую очередь, это связано с долей импорта в изучаемой категории – составляющего до 99%. Девальвация 2015 года, несомненно, оказала негативное влияние на динамику рынка в долларовом выражении. Общий объем рынка в 2015 году оценивается в 27,6 млн. долл. США, тогда как по итогам 2014 года размеры рынка составляли более 36,5 млн. долл. США.

2. Прогноз развития рынка будет напрямую зависеть от курса тенге к доллару США и, судя по всему, в ближайшее время роста в денежном выражении ожидать не стоит. Судя по сокращению всех расходов бюджетной сферы, секвестр бюджета может коснуться и здравоохранения, поэтому компенсирующего роста расходов в тенге для закупа такого же объема изучаемых ИМН не предвидится в ближайшие 1-2 года.

3. Импортные поставки изучаемых ИМН сильно монополизированы. Более 96% рынка изучаемых ИМН контролируют 5 компании – ТОО «Apex Co», ТОО «А-37», ТОО «Medicus-M», ТОО «Медкор» и ТОО «Medicline».

4. Наиболее крупными странами-поставщиками изучаемых ИМН являются Швейцария, Великобритания, Россия и Польша. Наиболее крупными компаниями-поставщиками являются Stryker, Euller и Johnson & Johnson, на которых приходится практически ¾ рынка импортируемых ИМН изучаемых категорий.

5. В структуре импорта изучаемых ИМН наибольшая доля у коленных протезов, тазобедренных протезов и пластин, гвоздей и винтов – на импорт этих трех категорий приходится до 65% импорта изучаемых ИМН в 2015 году.

6. Страны-соседи Казахстана – Россия, Беларусь, Узбекистан и Украина, также столкнулись с сокращением стоимостного объема рынка ИМН – что связано с кризисными явлениями в экономике стран или сильной девальвацией национальных валют.

7. Перспективы использования артроскопии вместо традиционной хирургии сдержано оцениваются экспертами в области медицины – среди опрошенных специалистов 35% говорят о том, что однозначно в ближайшем будущем артроскопия вытеснит традиционную хирургию, 50% о том, что эти направления продолжат существовать вместе, а 15% - о слабых перспективах развития артроскопии в Казахстане.

Если вы работаете на рынке изделий медицинского назначения в Казахстане

Маркетинговые исследования помогут Вам определиться с наиболее верным и перспективным направлением своего развития.

Мы можем исследовать любой рынок в сфере медицины: выявить сильные и слабые стороны конкурентов, проанализировать цены и удовлетворенность клиентов.

Мы готовы провести любой сложности маркетинговое исследование в фармацевтической отрасли для:

Не пропустите новые статьи! Подпишитесь на информационную рассылку "ИМСИ Elim".